|

|

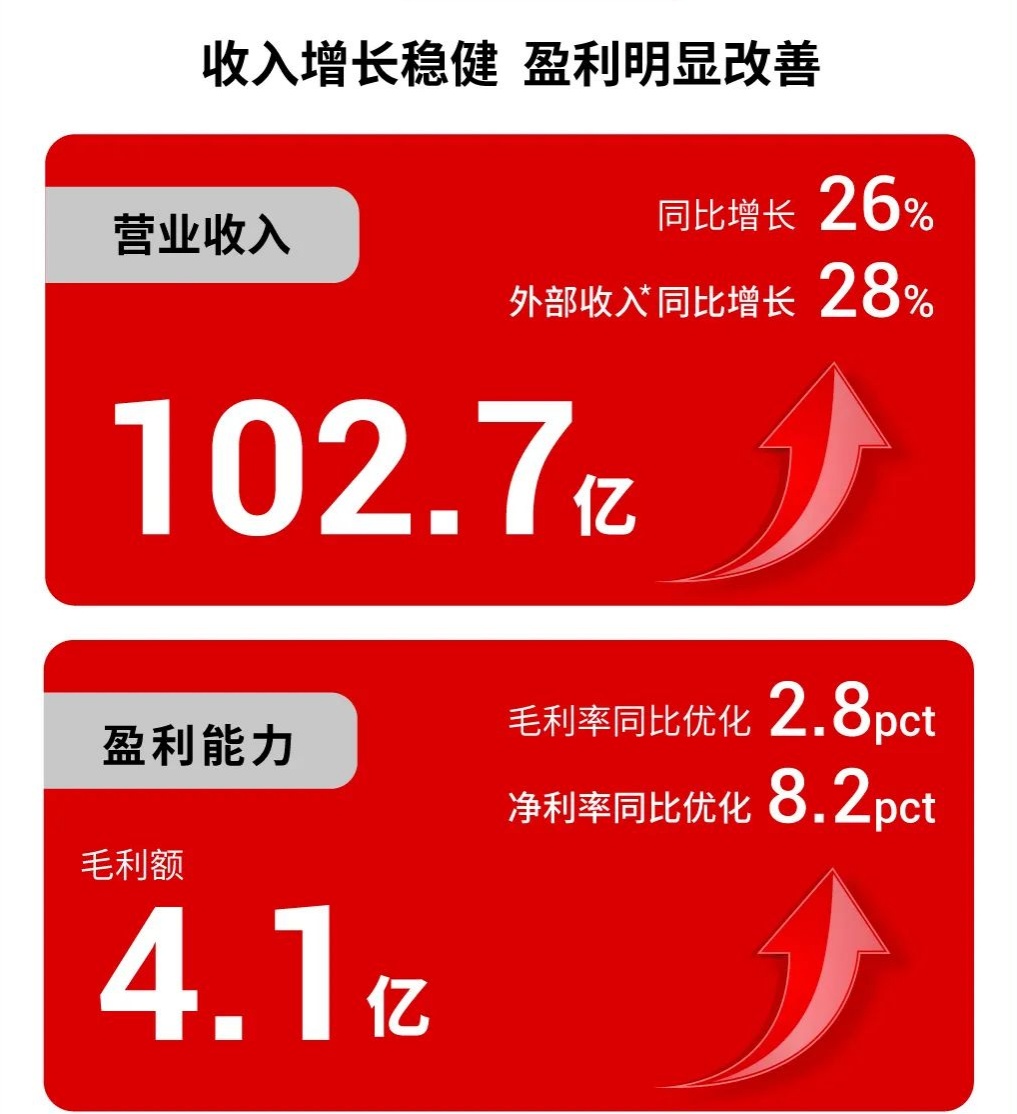

1.顺丰同城2022年营收102.65亿

属于顺丰同城的黄金时刻即将到来。

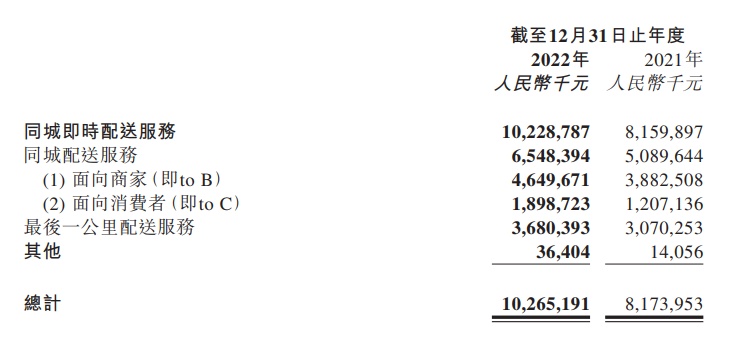

3月28日,顺丰同城公布2022年业绩。财报显示,2022年,顺丰同城实现营收102.65亿元,同比增长26%。

(图源:顺丰同城)

(图源:顺丰同城)

其中,毛利及毛利率显著改善,全年实现毛利4.1亿元,毛利率为4.0%,再创新高;净亏损及净亏损率大幅缩窄,全年净亏损为2.87亿元,同比下降68.1%,净亏损率也从2021年的11%下降至2.8%。

从细分业务来看,核心同城配送业务实现营收65.48亿元,同比增长28.7%。具体来说,顺丰同城面向商家和消费者的同城配送服务收入均有所增长。

(截自顺丰同城财报)

商家方面,2022年顺丰同城面向商家的收入为46.4亿元,同比增长19.8%;年度活跃商户规模达到33万,同比增长27.7%;累计服务的品牌客户超过3600家,其中包括蜜雪冰城、茶颜悦色、vivo等大型品牌客户。

消费者方面,面向消费者的收入为18.99亿元,同比增长57.3%;年度活跃消费者多达1560万人,同比增长47.5%,其中消费者收入的增长主要得益于即时零售消费习惯的养成和用户规模的不断扩大。

除此之外,最后一公里配送业务也实现了两位数增长,2022年该业务收入达到36.8亿元,同比增长19.9%。

综合来看,2022年,顺丰同城交出了一份漂亮的成绩单,营收规模和盈利能力分别实现了高速增长和显著提高。

事实上,自2019年顺丰同城独立运营以来,其业绩表现一直不错。2018-2020年,顺丰同城实现营收分别为9.93亿元、21.07亿元、48.43亿元,年均复合增速达120.8%。

另外,2021年财报显示,顺丰同城营收同比增长68.8%至81.74亿元,为行业第一。

再结合2022年财报来看,短短四五年时间顺丰同城凭借超强的爆发力跃升为即时配送行业的领跑者,并向外界说明了行业具有丰富的想象空间。

究其原因,除了即时配送行业的持续火热,也离不开顺丰同城的全场景布局。

(截自顺丰同城官网)

在这种布局之下,顺丰同城几乎覆盖了所有类型的产品及服务,其即时配送业务分为餐饮外卖、同城零售、近场电商、近场服务四个板块。

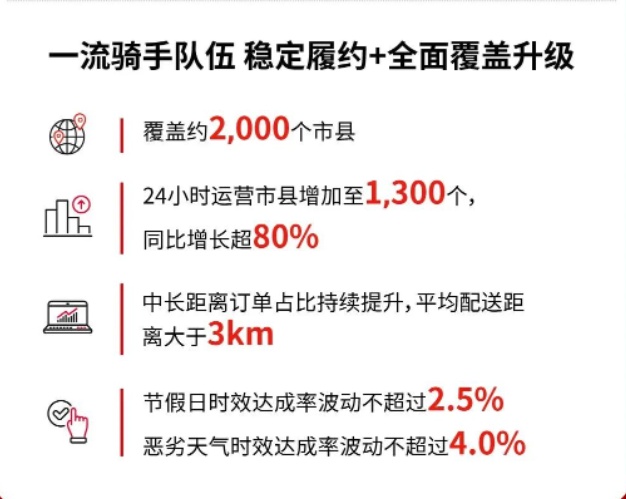

由于场景覆盖广泛,顺丰同城向来不缺骑手和订单。骑手方面,截至2022年,顺丰同城年活跃骑手数量超过78万人,较2021年60.6万人,大幅增加17.4万人.

订单量方面,顺丰同城2018年到2021年,订单量分别为7980万单、2.1亿单、7.6亿单,9.6亿单,呈现出稳定的增长态势。

正是因为运力和需求量有了保障,顺丰同城的业绩才得以快速提升。

不过,虽然顺丰同城进入了高质量发展阶段,但其作为第三方即时配送平台,缺乏商流支持,也在一定程度上约束了业务规模的扩张。

从这个角度看,顺丰同城即便已经领跑同行,却也未到松懈之时。

2.配送成本,仍是一大难题

事实上,最让顺丰同城头疼的事情不只是商流,还有高昂的人工成本。

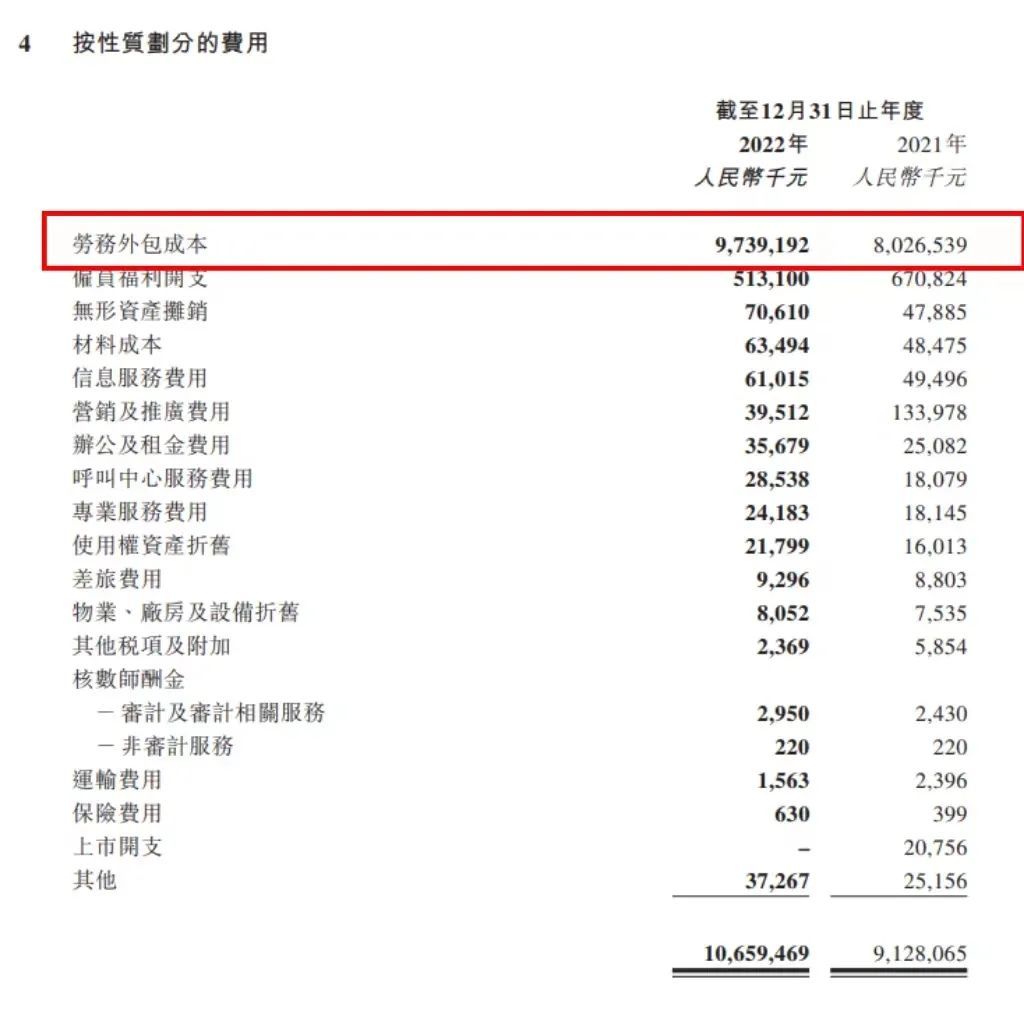

最新财报显示,顺丰同城2022年全年营业成本为98.18亿元,去年同期为80.51亿元。其中,2022年,仅劳务外包成本就达到了97.39亿元。

(截自顺丰同城财报)

(截自顺丰同城财报)

在成本占比方面,2019年到2021年,劳务外包成本占总营业成本的比例分别为86%、96%和88%。

另外,包括劳务外包成本及员工成本福利费用在内的履约成本,能占到营业成本97%左右,相当恐怖。

或许也是因此,顺丰同城常年处于亏损状态,自2018年以来,其累计亏损超过27亿元。

不难看出,居高不下的人力成本是导致顺丰同城亏损的主要原因。在意识到这一点之后,顺丰同城开始全方位缩减成本。

数据显示,2018-2020年,顺丰同城每笔订单的平均履约成本分别为15元、11.3元、6.5元,呈现出下降趋势。

另外,2022年上半年,顺丰同城的履约成本合计占据总运营成本的96%,也出现了小幅度下降。

2022年上半年,销售及营销开支为9255万元,同比仅增加1%;研发开支为3633万元,同比减少31%;行政开支为2.4亿元,同比下降8%。

也是因此,顺丰同城去年的业绩水平才得以显著提高。目前看来,“降本增效”仍是顺丰同城未来的发展重点。

值得注意的是,纵观整个即时配送行业,其实没有几个平台不受高昂的履约成本所困扰。

以达达快送为例,从2018年至2022年,达达集团的净亏损分别为18.78亿元、16.70亿元、17.05亿元、24.71亿元、20.08亿元,距离实现盈利还有很长一段距离。

与顺丰同城一样,其居高不下的人力成本是造成亏损最主要的原因。数据显示,2017年至2020年,达达快送的骑手酬劳及激励成本占收入的比重分别为99.82%、86.43%、72.27%,仅在2020年,该项支出就达到了41.48亿元。

(图源:中国物流与采购杂志)

(图源:中国物流与采购杂志)

此外,美团作为即时配送行业的龙头老大,也将大部分的收入都用在了人力成本上。

2021年,美团的骑手达到527万人,同期,其配送成本高达682亿元,占美团外卖总营收比例达71%。截至2022年,美团骑手超过了624万,配送成本仍在持续攀升。

从行业角度看,由于用户对即时配送的时效要求较高,“30分钟达”已经成为了约定俗成的基本准则。

在这种情况下,平台更加依赖于骑手,人力成本自然难以把控。

同时,行业极具内卷的背景下,高薪争夺骑手已不足为奇。如此看来,人力成本持续攀升也实属正常。

综合来看,如何实现“降本增效”,寻找新的突破口,或将成为即时配送玩家们未来的竞争核心。

3.即时配送,“血战”正酣

近年来,即时配送赛道持续火热,市场迸发出巨大的活力。

数据显示,2022年我国即时配送的订单超过400亿单,市场规模达到约2000亿元,预计到2026年,即时配送行订单将超过950亿单,以平均6元的订单价格计算,2026年即时配送的市场规模将超过5700亿元。

另有数据显示,2021年至2026年,我国即时配送的订单规模将保持28%的年均复合增长率。

可以预见的是,随着订单量持续暴涨,平台竞争必定愈发激烈。

从配送单量来看,目前实现全年超10亿订单量的即时配送平台约有5家,除了一骑绝尘的美团,蜂鸟即配、达达快送、顺丰同城可谓是打得难解难分。

从骑手数量来看,仅是外卖平台注册的配送员数量达到了1500万左右。

其中,相较于2021年,UU跑腿和闪送、顺丰同城去年的骑手数量均出现了大幅增长,未来的配送员之争势必更加激烈。

从覆盖范围来看,截至2021年年末,美团与达达所覆盖的市县数量大约为2600多个,远超顺丰同城的500+市县。

(图源:艾媒咨询)

但值得注意的是,顺丰同城2022年的区域覆盖范围相比2021年扩大了近一倍。

整体而言,即时配送行业格局未定,谁能成为最后赢家,尚未可知。

在这种背景下,美团上线了明日达超市、顺丰同城拓展非餐场景、京东到家和达达快送加速融合,即时配送平台正在朝着全场景、全品类及加速整合的方向迈进。

话又说回来了,在即时配送领域,虽然各个平台的布局不同,但他们都只有一个目的,就是争夺即时配送这个千亿的市场蛋糕。

如此看来,即时配送正在迸发出不可估量的价值,未来行业势必会掀起一场腥风血雨。