|

|

劳工谈判影响远比预期要多的损失,竞争对手FedEx、亚马逊的不断加码,以及全球市场环境的不断变化,共同塑造了UPS独特的挑战和机遇!

▍劳工谈判:损失远比预期多

9月12日,UPS首席财务官Brian Newman在分析师电话会议上提供了关于与国际兄弟会联合会的新五年合同的概述。

在2023年8月1日到2028年7月31日的合同五年期内,UPS的成本将以3.3%的年复合增长率(CAGR)增长。其中,新五年合同将在今年下半年花费约5亿美元,比预期中要多。总年度合同成本增加的46%发生在第一年,第二、三和四年增幅较低,第五年上升到约5%的涨幅。

尽管新合同已得到确定,众人担心的罢工也得以避免。但具有争议性的劳工谈判导致UPS每天包裹量的巨大损失。据Brian Newman透露,由于货物量的转移以及销售渠道拉动速度的减缓,Q2的货物量每天减少了约120万个包裹,其中约100万个与货物量转移有关。

在截至6月30日的季度,UPS整体每日包裹量较去年同期下降近220万个,下降9.4%。7月的包裹转移虽没有6月那么严重,但仍超出预期。UPS预计,2023年底的日均包裹量将恢复到2022年12月的水平,2023年下半年日均包裹量将同比下降至个位数。

UPS首席执行官Carol Tomé表示,被转移的货物量平均分为三等分,分别交给了FedEx、USPS和地区快递承运商。根据包裹趋势数据咨询公司ShipMatrix的说法,这一转移的比例是基于UPS截至第一季度末平均每天处理的1860万个国内包裹。

布劳顿资本有限责任公司的首席合伙人唐纳德·布劳顿则说道,除非货主在FedEx方面遇到服务问题,否则流向FedEx的包裹将很难返回给UPS。

劳工谈判的影响也体现在业绩上。8月,由于业务损失和需求疲软,UPS降低全年业绩指导。2023年全年收入预计为930亿美元,低于此前970亿美元的预测,其中10亿美元归咎于劳工谈判,这10亿美元的影响在工资和业务量分流之间平分;预计今年调整后的运营利润为11.8%,也低于此前的12.8%。

第二季度,UPS的综合收入为221亿美元,同比去年的248亿美元下降了10.9%;综合营业利润为28亿美元,同比去年下降21.4%,调整后利润下降18.4%。

细分来看,最大的国内业务部门营收从去年的154亿美元下降6.9%,至143亿美元;原因是日均货运量下降了9.9%,但这几乎又被每件货物的收入增长3.3%所抵消。

国际业务部门的营收从去年的50.73亿美元下降13%,至44.15亿美元;原因是日均货运量下降了6.6%,再加上亚洲贸易路线的持续疲软。

供应链解决方案部门的营收从去年的42.34亿美元降至32.44亿美元,市场费率和货运量下降,而物流领域保持增长,抵消部分降幅,最终该部门的营收下降率为23.4%。

在美国市场,UPS的货物量也都有所下降,面向消费者的业务量下降了11.1%;面向企业的业务量下降了8%;平均每日空运量同比下降16%。UPS还削减了8.89亿美元的成本,创下了其历史上最大的年度支出削减。

▍运输费率:FedEx加码竞争

在努力挽回因劳工谈判而分流给竞争对手的货物量的同时,UPS还必须面对竞争对手FedEx的运输费率挑战。

8月29日,FedEx宣布FedEx Express、FedEx Freight和FedEx Ground服务的新价格将于2024年1月1日生效。新价格包括:FedEx Express、FedEx Ground和FedEx Home Delivert的运输费率将平均提高5.9%;FedEx Ground Economy的运输费率也将提高;FedEx Freight的运输费率将根据托运人的运输费率标准平均提高5.9%-6.9%。

另外,在运量需求增加、网络运营成本上升等情况下,从9月4日起,FedEx正式将“高峰附加费”改为“需求附加费”,并表示新的需求附加费将从2023年10月30日至2024年1月14日有效,附加费率视运输人的高峰因素而定。

随着当前的通货膨胀率降至2022年的水平,FedEx降低的GRI(General Rate Increase,综合费率上涨附加费)门槛并不令人感到意外。但这一举措的时机,却让不少业内人猜测,FedEx是否在向UPS发出警告信号,进一步施加压力;是否打算在合同批准前的几个月,在保住之前从UPS流出的业务的同时,试图夺取市场份额,因为在五年劳动新合同的第一年里,UPS面临着极高的劳动成本。

9月7日,UPS作出回应,宣布2024年的运输费率提高,并将于2023年12月26日生效。费率提高包括:UPS Ground、UPS Air和国际服务的费率都将平均净提高5.9%。与FedEx一样,UPS还宣布了从2023年10月29日到2024年1月13日的UPS Air Residential、UPS Ground Residential和UPS SurePost包裹的需求附加费。 至此,UPS和FedEx都已确定2024年的GRI,虽然低于2023创纪录的6.9%,但仍然高于疫情前的历史正常涨幅4.9%,首次出现5.9%的GRI涨幅是在2022年。GRI作为合同费率谈判的出发点,在包裹递送行业占据主导地位。虽然UPS和FedEx都将费率涨幅定为5.9%,但对托运人的实际影响会有所不同,实际增幅可能也会远高于所列增幅。咨询公司LJM集团供应链战略执行副总裁Kenneth Moyer就表示,除非承运人能够将费率降低或者从各自的合同中删除,否则预计未来的GRI都将在5.9%-6.9%之间波动,而不会恢复到疫情前的水平。如今附加费大约平均占据一个客户包裹支出的30%-40%,远高于疫情前水平。在过去十年的包裹定价转变中,UPS和FedEx都针对一些特定的节日,例如情人节、母亲节等,提高运输费率;并将根据星期几和托运人的行为,深化他们“激增”或“动态”定价的实施,例如,星期一对许多托运人来说是最繁忙的运输日,承运人可能会推动星期一的费率上涨等。这些都是为了将年度费率和附加费的提高扩展到全年,而不仅局限于传统的高峰交付季节。如今,2024年的GRI旨在平衡承运人实现盈利增长的努力,以及考虑到低需求环境和来自地区承运商、美国邮政和亚马逊等日益激烈的竞争下,他们不能犯高估费率的错误,尤其是UPS,已经有大量业务流失到FedEx。不过,UPS和FedEx都希望重塑托运人的行为,这种态度调整的一部分便是让客户注意到GRI范围的长期变化。

至此,UPS和FedEx都已确定2024年的GRI,虽然低于2023创纪录的6.9%,但仍然高于疫情前的历史正常涨幅4.9%,首次出现5.9%的GRI涨幅是在2022年。GRI作为合同费率谈判的出发点,在包裹递送行业占据主导地位。虽然UPS和FedEx都将费率涨幅定为5.9%,但对托运人的实际影响会有所不同,实际增幅可能也会远高于所列增幅。咨询公司LJM集团供应链战略执行副总裁Kenneth Moyer就表示,除非承运人能够将费率降低或者从各自的合同中删除,否则预计未来的GRI都将在5.9%-6.9%之间波动,而不会恢复到疫情前的水平。如今附加费大约平均占据一个客户包裹支出的30%-40%,远高于疫情前水平。在过去十年的包裹定价转变中,UPS和FedEx都针对一些特定的节日,例如情人节、母亲节等,提高运输费率;并将根据星期几和托运人的行为,深化他们“激增”或“动态”定价的实施,例如,星期一对许多托运人来说是最繁忙的运输日,承运人可能会推动星期一的费率上涨等。这些都是为了将年度费率和附加费的提高扩展到全年,而不仅局限于传统的高峰交付季节。如今,2024年的GRI旨在平衡承运人实现盈利增长的努力,以及考虑到低需求环境和来自地区承运商、美国邮政和亚马逊等日益激烈的竞争下,他们不能犯高估费率的错误,尤其是UPS,已经有大量业务流失到FedEx。不过,UPS和FedEx都希望重塑托运人的行为,这种态度调整的一部分便是让客户注意到GRI范围的长期变化。

▍分道扬镳:亚马逊发力物流

除了来自FedEx的竞争压力,UPS正逐渐与亚马逊分道扬镳,尽管亚马逊仍是UPS的最大客户,但潜在竞争压力不断加大。

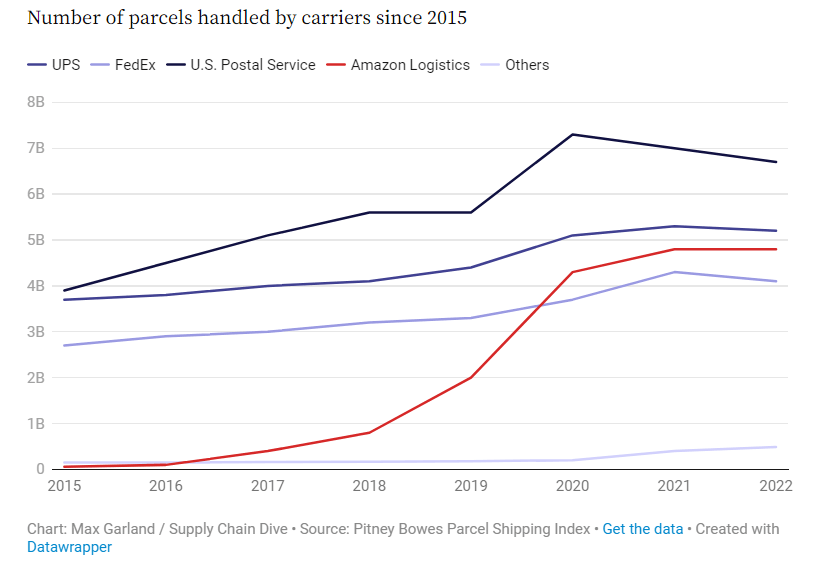

近几年,亚马逊不断加快物流网络的建设和布局,以建立自己的物流帝国,从而获得更大的控制权,以确保运输时间和最终客户的交付体验,并表示未来将采取更多措施来降低对UPS的依赖。8月,亚马逊宣布重新启动其亚马逊运输服务,旨在与UPS和FedEx等竞争;9月,亚马逊宣布推出亚马逊端到端物流供应链管理服务,进一步完善其物流服务能力。根据跟踪亚马逊增长情况的MWPVL International估计数据显示,2022年UPS处理的亚马逊包裹输量为13亿,相比前一年的14.1亿有所下降。UPS首席财务官Brian Newman则表示,在2022年Q4,UPS在美国国内的日均货运量同比下降了3.8%,其中约一半的下降来自亚马逊;由于亚马逊将进一步选择自行交付,UPS预计今年美国业务部门的交付量将继续下降,双方将继续在商定的路径上逐步削减合作业务。业绩方面,2020年疫情初期需求迅猛,亚马逊争相满足客户需求,UPS的亚马逊相关收入也随之激增。但在接下来的时间里,亚马逊相关收入有所下降。2020年,UPS的亚马逊相关收入的占比为13.3%,而到了2022年则降至11.3%。Cowen分析师表示,如果没有美元汇率造成的强劲影响,2022年的比例可能会更低。从行业内公开的包裹数据来看,在美国市场,UPS、FedEx、美国邮政所占的市场份额正在逐渐缩小,对亚马逊的需求以及亚马逊使用人工将订单绑定在一个消费者身上,已经释放了亚马逊物流网络的容量。可以说,亚马逊运输服务重返市场并进一步推出端到端供应链服务,或将对UPS带来额外的压力。 图片来源:SUPPLYCHAINDIVE

图片来源:SUPPLYCHAINDIVE

UPS也没有就此“坐以待毙”,也在积极采取行动,降低自身与亚马逊业务的比例。例如,UPS正在通过减少提供服务范围,缩小与亚马逊的业务规模;追求电商以外的增长领域,以提高利润率等。这是UPS对亚马逊竞争的回应,旨在保护自身利益并在竞争中取得更有利地位。

Bernstein Spend Management LLC的负责人Nate Skiver表示,亚马逊重启运输服务后,UPS将用来自一些利润率较高的中小型客户业务来替代亚马逊的业务,从而灵活地将中小企业的高收益量和大型零售商的业务量结合起来,以此回填亚马逊那部分的收入。虽然需要大幅提高营收来替代损失的收入和增加的劳动力费用,但我认为UPS无需通过提高GRI来做到这一点。

▍直面挑战:UPS的未来之路

站在全球物流的角度,我们可以看到UPS作为历史悠久的全球物流巨头之一,拥有强大的全球物流网络、广泛的客户基础以及丰富的物流经验。但,不断变化的市场环境、竞争对手的不断加码以及劳工谈判的影响,也共同塑造了UPS面对的独特挑战和机遇。

首先,劳工谈判凸显了UPS在维护其全球物流网络稳定运行方面所面临的挑战。尽管避免了罢工,但高昂的劳动成本或将对UPS的盈利能力构成风险,这也促使其需要寻找方法来提高运营效率,以抵消这些成本压力。

UPS首席执行官Carol Tomé表示,UPS正在进行大量工作,以夺回失去的业务并赢得新业务。这种转变不会在一夜之间发生,但UPS将在年底前夺回所有被转运的货量。通过实施削减成本和吸引客户计划,即使劳工费用更高,UPS也可以在美国实现12%的营业利润。

为减轻谈判的影响,UPS还将货物从非自动化转为自动化。据预计,2023年UPS自动化枢纽的平均货物吞吐量将为57%,而2022年为53%。另外,UPS还进行了裁员以减轻成本,在截至二季度末的12个月里,UPS减少了2500个管理岗位。

其次,UPS的全球物流网络覆盖了数百个国家和地区,能够提供广泛的物流解决方案,强大的全球存在为其带来了巨大的竞争优势,尤其是在跨境电商和全球供应链管理方面。但随着竞争对手FedEx、亚马逊等正在采取积极战略,不断形成潜在压力,UPS必须保持警惕。

FedEx不断通过成本削减、扩大服务范围等方式增强市场份额,成功吸引了一部分原本UPS的客户,加剧竞争;亚马逊拥有庞大的客户基础和财力,不断加强建设物流网络,成为UPS的潜在竞争对手。UPS在采取积极措施防止流失客户和市场份额的同时,还要在不同领域寻求增长机会,扩大全球覆盖范围,以保持增长。

最后,全球物流行业正经历快速变革,其中一些关键因素将在UPS未来的发展中扮演重要角色。例如:电商的持续增长将继续推动物流需求的增加,UPS需要适应这一趋势,确保能够满足线上客户不断增长的交付需求;全球化和国际贸易的持续扩张意味着更多的企业需要跨国界运输,而在全球供应链复杂性不断增加的情况下,UPS需要多样化业务,提供定制化的解决方案满足多样化需求。

总的来说,UPS在全球物流行业的地位不仅取决于其历史地位和庞大的网络,还取决于对市场环境的应对和创新。多样化的挑战和机遇下,想要保持竞争力并持续发展壮大,UPS需要不断调整战略,灵活适应不断变化的全球物流市场,以确保在未来的全球环境中保持领先地位。